双赢彩票据时代财经不完全统计,2020年下半年至今,已有超过35家A股上市公司公布入局锂电产业的计划。

“从长远看,当下不投新能源,就像20年前没买房。在当下,新能源相关的产业是未来中国经济最有希望的,最具爆发力的领域。”近期,网红经济学家任泽平公开表示。

正如任泽平所言,“双碳”愿景下,新能源行业正成为当下最热门的赛道。以新能源汽车产业为例,受益于这一产业的蓬勃发展,与之密切相关的锂电产业也迎来风口期。

有资深业内人士表示,锂行业如今仍处于发展初期,未来数十年将会是行业大跨步发展的时代。

在此背景下,不少企业选择跨界进入锂电赛道。据券商中国统计,今年以来,已有超60家企业宣布了锂电产业链的投资计划。而据时代财经不完全统计,2020年下半年至今,已有超过35家A股上市公司公布入局锂电产业的计划。

同花顺iFind数据显示,在上述35家A股上市公司中,宋都股份、康隆达双赢彩票、新力金融等7家公司2021年净亏损在两千万元以上。值得一提的是,或在跨界锂电概念的加持下,5月初至7月15日,前述大部分上市公司二级市场都有不错表现,其中索通发展股价涨幅超过177%,金圆股份、超频三的涨幅都在50%以上。

据梳理,35家跨界锂电行业的上市公司分布于24个不同的行业,其中不仅有金融、水泥制造、园林工程、住宅开发、纺织、鞋帽等与锂电材料毫不相干的行业,也有磷肥及磷化工、钛白粉等较为相近的行业。

从跨界企业数量看,钛白粉、磷肥及磷化工、复合肥行业跨界而来的上市公司最多,分别为5家、4家、3家,而从金融、住宅开发、面板等行业跨界而来的大部分只有一家企业。

时代财经以投资者身份致电新力金融、宋都股份证券部,新力金融相关工作人员表示,“公司此前切入锂电赛道主要是为了脱虚向实。”而宋都股份证券部工作人员则称,近一年来,房地产行业不大景气,切入锂电赛道,主要是想看能不能给公司的发展找到新的方向,为业务带来转机或助力。

不过,正所谓隔行如隔山,外界对这些跨界选手能否做好锂电业务仍抱有不小疑虑。

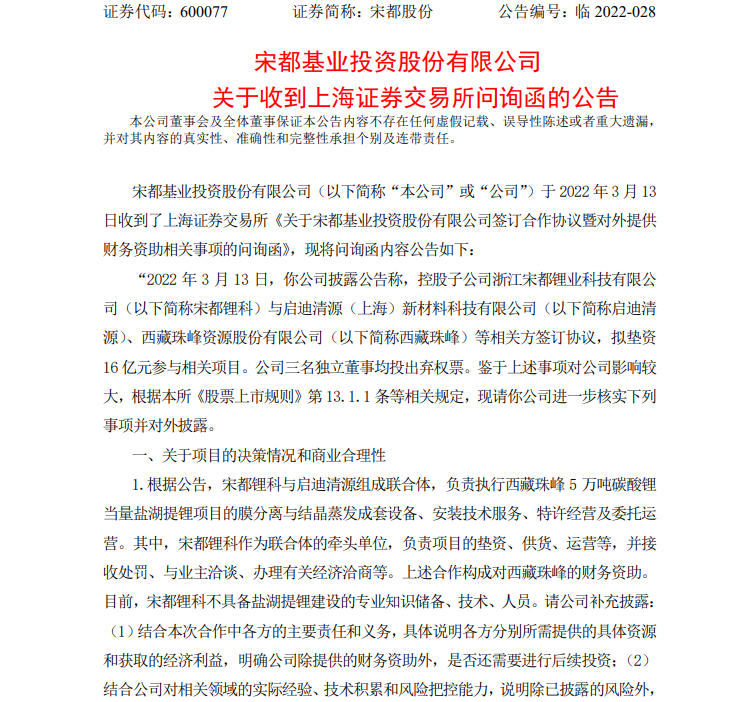

以宋都股份为例,1月5日,其宣布设立一家新的子公司——宋都锂业。3月11日晚,该公司发公告称,宋都锂业计划于启迪清源共同参与西藏珠峰阿根廷年产5万吨碳酸锂盐湖提锂项目。3月13日,上交所便下发问询函称,公司并不具备盐湖提锂建设的专业知识储备、技术、人员,并要求宋都股份明确公司除提供的财务资助外,是否还需要进行后续投资。同时,还要求补充披露是否还存在其他风险,并予以充分提示。

数据显示,前述35家跨界上市公司中,有12家公司2021年净利润同比出现下滑,宋都股份、康隆达等企业由盈转亏,天域生态亏损扩大。对此情况,业内人士表示,很多企业受所处行业不景气等因素影响,公司遭遇了生存挑战,若不求变是只有死路一条,与其等死,不如搏一搏。

不同于宋都股份、新力金融等在锂电行业毫无积累的上市公司,那些原本在钛白粉、磷肥及磷化工行业深耕多年的公司转型锂电行业更具优势。如钛白粉企业可以将生产钛白粉的副产品硫酸亚铁直接用于制备磷酸铁,云天化、川发龙蟒等磷肥企业则拥有一定储量的优质磷资源,对后续的磷酸铁制作有一定资源优势。

以新洋丰为例,其2021年正式进入新能源材料行业当中,应时成立全资子公司洋丰楚元新能源科技有限公司,并先后在湖北钟祥、湖北宜投建磷酸铁生产基地,预计投资60亿元建设30万吨磷酸铁、15万吨磷酸铁锂及相关配套项目。

对于进军锂电行业初衷,新洋丰证券部人士接受时代财经采访时表示,磷酸铁等项目主要是围绕磷资源做的综合开发利用。“公司原本的主要业务有磷酸一铵与复合肥,两个业务都处于细分行业前列,在磷化工行业有比较深的技术积累,复合肥业务沉淀了许多现金。母公司有比较多的磷矿的资源,品味比较高,这部分资源将逐步注入上市公司。当前背景下,这些磷资源单纯用来制作复合肥会比较浪费,所以选择做一些围绕磷资源的综合开发利用,公司目前无论是资源、技术还是市场完全都没有问题”。

得益于锂电概念加持,当前背景下,前述大部分跨界上市公司都在二级市场走出不错的行情。

如原本主营业务涉及纺织业的中银绒业于去年叠加新能源概念之后,其股价从阶段低点的1.01元/股飙升至4.17元/股(历史高点),涨幅超300%;原本身处水泥制造业的金圆股份在决定进军锂电行业之后,其股价从阶段低点5.92元/股涨至22.11元/股(历史高点),涨幅超270%。

此外,在大盘止跌回升时,锂电概念傍身的跨界公司股价涨幅也位居A股前列。同花顺iFind数据显示,5月5日至7月15日收盘,35家跨界上市公司平均涨幅为22.36%,有15家公司股价涨幅在20%以上,4家公司涨幅超50%,其中索通发展的股价涨幅达177%。而川金诺、宋都股份、海辰药业、尚纬股份则收获累计超10%的跌幅。Wind数据显示,这期间,A股锂电池概念股与锂矿概念股平均涨幅分别为40%、31%,其中鹏辉能源涨幅最高达161%。

有业内人士分析称,前述概念企业在市场上的不同走势,一方面与其原本所处行业有关,另一方面或与其跨界项目进程有一定关联。

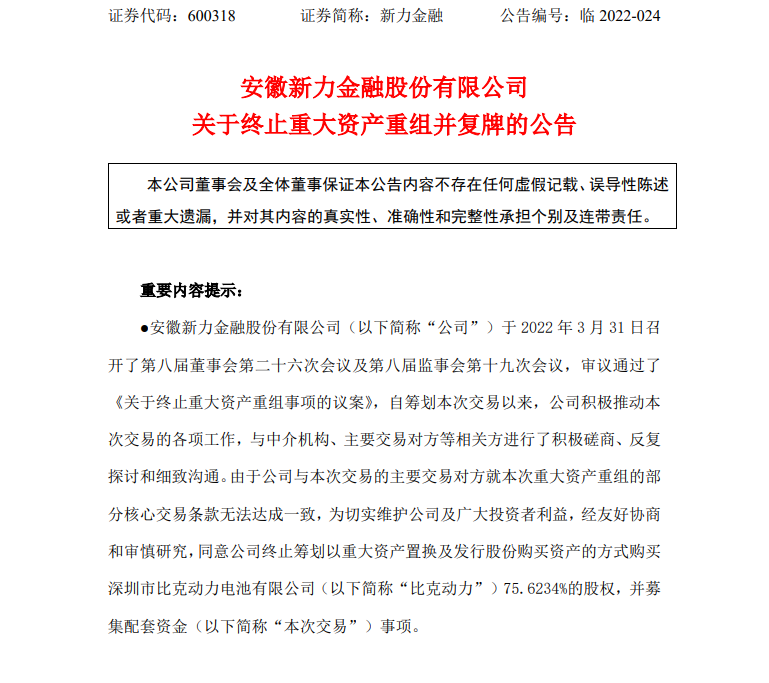

据了解,新力金融、鞍重股份、天域生态便遭遇到收购新能源企业标的计划终止或出现变动的情况。以新力金融为例,2021年11月发布公告称,拟以重大资产置换、发行股份购买资产的方式,将金融业务置出上市公司双赢彩票,购买比克动力75.62%的股权,并募集配套资金。今年3月31日,新力金融再次公告称,由于部分核心交易条款无法达成一致,终止收购比克电池。数据显示,在此期间,新力金融涨幅达50%,收获13个涨停。在终止收购后双赢彩票,截至7月15日,新力金融跌幅达47.58%,收获5个跌停。

前述新力金融证券部人士表示,“不能确定后续是否会继续进入锂电行业,需要看机遇,因为不一定能够找到合适的标的,如果有合适的公司也会接触”。

事实上,大部分宣称进军锂电行业的上市公司都有了比较明确的项目进程。前述新洋丰证券部人士表示,“公司磷酸铁项目一期工程与龙蟠科技合作,二期与格林美合作,目前一期已经出产并在市场流通。”川金诺证券部人士告诉时代财经,相关项目正在稳步推进中,6月16日,与广西防城港市政府签署新能源电池材料系列项目投资协议。

另据公开报道,去年8月份,安纳达投建的5万吨/年电池级磷酸铁扩建工程按期建成投产;1月份,万华化学年产5万吨磷酸铁锂锂电正极材料项目开工;3月底,天铁股份投建的年产5.3万吨锂电池用化学品及配套产品项目开工;6月底,吉翔股份称,永杉锂业一期产线全线贯通投产,二期建设正在筹划中。

除诸多跨界进入锂电产业的上市公司外,其他锂电企业也正处于扩产扩建状态中,也正因此,行业内也流传着“国内锂电产业将于两年后出现产能过剩”的论调。

多位锂电从业者向时代财经表示,预计最晚到2023年下半年,国内锂资源供应会进入供需平衡状态。中信证券研报认为,预计2023年锂行业供需格局改善,2024年供应过剩压力增加,届时锂价将显著下跌,价格或跌至15万元/吨以下。

前述新洋丰证券部人士表示,磷酸铁今年供不应求,明年应该也处于紧平衡状态,下游的需求比较旺盛,所以行业景气度还是比较高。目前出产的产品基本按照市场价。

值得一提的是,并非所有跨界公司的项目进展都如新洋丰般顺畅。据了解,目前上述跨界上市公司的锂电项目大多处于建设当中,大部分需要等到今年底或明年才能有产出,而彼时的锂电市场是否会发生较大变化也尤未可知。

以2018年的国内锂电行业市场作为参考。2018年,国内新能源市场进入调整期,对上游锂材料的需求骤降,据媒体报道,到2019年末时,国内锂盐即便降价都没人要。在此背景下,原本成风口打算入局的跨界项目也突然熄火。据高工锂电统计,2017年锂电产业链并购案例有54起,涉及金额超550亿元;2018年也正好达到54起,涉及金额超过860亿元。而2019年事件数量降至20起,金额277亿元。

在转型方面,原本主营服装的杉杉股份和主营业务为板材的盛新锂能可作为参考。

其中,杉杉股份自1999年进入新能源行业,经过17年时间在锂电池材料产业建立了决定性的规模优势。而盛新锂能也经历过一个完整的产业周期,其于2016年布局新能源材料领域,2021年前后逐渐剥离人造板及稀土业务,并更名为盛新锂能,将资源聚焦于锂电新能源材料业务的发展。数据显示,2020年,板材收入仍占盛新锂能49%的营收,至2021年底,这部分营收已降至0.32%。

某锂电行业从业者向时代财经表示,新能源行业是未来20年的大势,但在这期间无法避免或大或小的产业调整,产业周期无法避免。对准备或已经跨界新能源行业的企业而言,要做好足够的准备和风险控制,在行业初期比拼的是速度和效率,而后期则是质量、成本控制。某锂电企业中层人士向时代财经表示,“未来,要在行业新一轮洗牌生存,核心技术、资源优势、产业链联动、差异化的商业模式是关键,才能生存发展”。