双赢彩票第一季度较为艰难,零售商希望能拉长产品销售周期,新一季降价产品拉动了消费者花费,但适合寒冷气候的轻量针织衫、夹克、牛仔裤表现更出色。迟来的夏季导致短裤、半裙、连体服、泳装的售罄率在第二季度激增。

英国新一季产品数量年同比增加了10%: 以大众市场和平价市场为主;前卫市场继续衰退,只有Zara和Boohoo的产品有显著增加。美国前卫市场 (年同比-18%) 和平价市场 (年同比-29%) 的新品数量有所减少,但运动品牌、中端市场、高端市场的产品数量都有所增加。

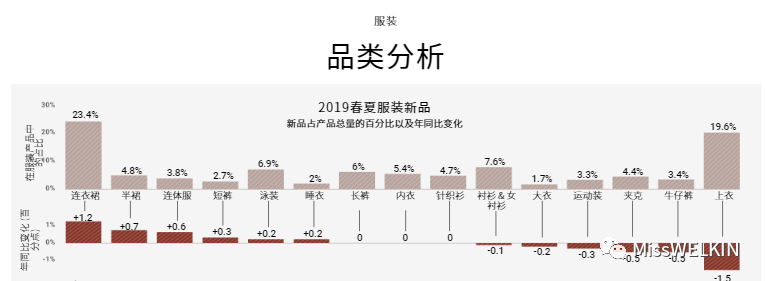

连衣裙所占份额最大,增长最快: 英国市场增加了1.2个百分点 (占服装新品23.4%,2018春夏为22.2%),但美国市场保持不变。尽管占产品比重较大,但上衣在英美市场新品中都有所减少 (英国为19.6%,去年为21.2%;美国为22.8%,去年为23.5%)。

零售商用新一季的降价产品来鼓励消费者在第一季度进行购买: 由于前卫市场的影响,春夏折扣新品百分比从去年的47%增加至60%,Boohoo甚至推出了一些已经打折的产品。英美线上市场新一季的折扣甜蜜点在20%至30%之间,整体趋势往低折扣发展。但是,这并不意味着激进式折扣将成为新常态。

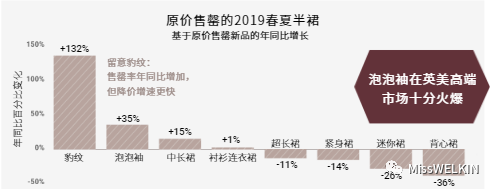

绸缎中长裙表现出色: 绸缎中长裙还未发挥出所有潜力,焦点转向半裙和连衣裙。泡泡袖和高领也是推动该趋势往女性气质方向转变的关键;休闲街装造型发展减缓。泡泡袖和高领也是将趋势推向女性气质的主力,休闲街装发展减缓。

关注连体服: 连体服不再只是前卫单品,它已经稳定了自己在英国市场的地位 (在美国市场依然有发展空间)。连体服受到大龄消费者的追捧,平均价格激增,这反映了消费者重视产品的品质,因此请选用高档面料。

出人意料的天气让跨季产品崛起:牛仔裤继2018/19秋冬的缓慢增长后开始加速发展,中性色牛仔裤和宽松版型表现出色。实用衬衫夹克是完美的外披单品,适合跨季。

称霸零售市场数季之后,兽皮纹印花开始受到过度曝光的负面影响:连体服、连衣裙、上衣品类的大量新品都遭遇了大幅降价,因为零售品牌高估了这个此前的潮流大势。

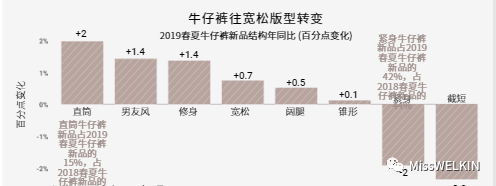

紧身版型和贴身版型遭受冲击: 潮流往端庄女性化方向转变,取代了宽松的连衣裙、女衬衫、半裙。下装强化了该趋势,宽松版型在连衣裙、半裙、牛仔裤、长裤品类中处于上升趋势。

PVC夹克在英国市场表现欠佳,天然面料兴起:本季93%的新品都有折扣,与2018春夏相比,原价售罄率减少89%。它们在美国的表现较好。PVC是对环境损害最大的塑料,与环保可持续的理念格格不入,请用低毒性面料取代您产品中的PVC。

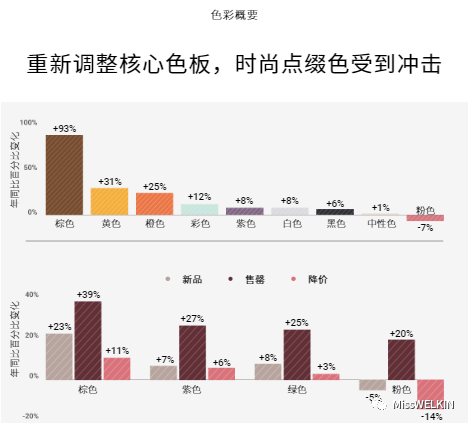

大地色系 (棕色、黄色、橙色) 在全球年同比增速最快,从奢侈品市场到平价市场均如此。棕色是该调色板的主要推力,在美国表现尤为出色 (与2018春夏相比,新品年同比+23%,降价年同比+11%,原价售罄年同比+39%)。

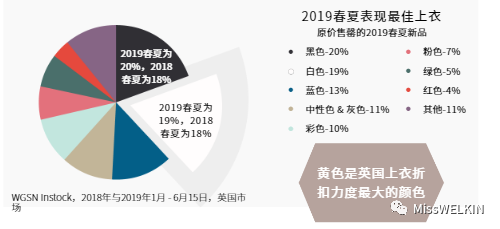

尽管黄色在所有市场、所有品类里均有所增加,它在英国市场依然经历了大幅降价,在美国市场的售罄率增长较慢,反映了黄色的热潮正在冷却。我们在2018/19秋冬买手数据分析也说明了这点。

在美国奢侈品市场和英国前卫市场的推动下,,荧光色 (占色彩类别的1%) 在服装中增速惊人 (英国年同比加4倍,美国年同比+124%)。但要留意,英国市场的降价年同比增速与新品增速持平。在服装产品中,荧光色上衣占荧光色产品份额最大 (英国为38%,美国为36%)。

浅粉色和浅紫色市场表现良好,在奢侈品市场表现尤为出色,这与女性化基调趋势紧密契合。

白色、黑色、中性色 在前卫市场的售罄率最高,反映了趋势往核心单品转变。

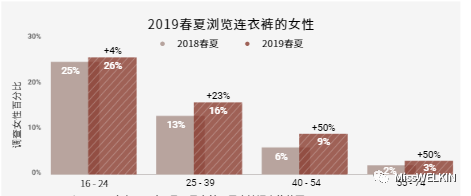

连衣裙在服装新品中所占比重继续加大:(占比23.4%,去年为22.2%),符合市场对女性气质的关注。表现极为出色,原价售罄率超过新品增长 (英国为26%,美国为27%)。根据WGSN Barometer数据,6月30日之前26周浏览连衣裙的 (16-74岁) 女性年同比有所增加 (英国今年比重为45.2%,去年为43.7%)。

中长款是商业市场最热门的长度:英美市场中长款连衣裙年同比分别增加了48%和29%,平价市场和大众市场的增幅最大。迷你款将在未来几季普及,占奢侈品市场和高级市场份额最大 (分别为23%和17%)。

零售品牌以系扣连衣裙的成功为基础:(英美年同比分别+116%和+50%);该款式在前卫市场、大众市场、平价市场所占份额最大,增速最快。

泡泡袖自T台渗入市场: 泡泡袖成为零售市场表现最佳的款式,在奢侈品市场和前卫市场数量翻倍,原价售罄率也高于平均水平 (泡泡袖原价售罄率为44%,平均售罄率为32%),暗示了仍有增长机会。

尽管兽皮纹有所增加,并且在平价市场和高端市场表现良好,还是要留意过度曝光问题:兽皮纹人气开始下滑。虽然新品增加了6倍,但折扣也在不断增加,对原价销售产生了负面影响。用 斑马纹/虎皮纹缓冲兽皮纹的衰退。

连体服是发展最快的服装品类:(英美市场新品的连体服年同比分别+30%和+11%)。尽管所占份额相对较小 (3.8%) 而且较为前卫,但大众品牌和平价品牌拉动了连体服的发展,暗示了该单品将被更广大的消费群体所接受。

WGSN Barometer:2019年6月30日之前26周内,消费者对连体服的兴趣年同比有所增加,年纪较大的消费者 (40+) 增幅最大。

连衣裤在英国地位更稳固:新品、降价产品双赢彩票、售罄产品结构较为均衡。美国大众市场的连衣裤仍有发展空间,奢侈品市场、高级市场、前卫市场拉高售罄率。

售罄均价增加: (英国70-90英镑,美国76-86美元)。除此之外,这些售罄连衣裤的均价也高于整体平均售价,反映了品质才是王道。选用高级面料;平针织款式呈下降趋势,英美市场降价产品分别增加了10%和41%,售罄产品分别减少了74%和58%。

留意印花:虎皮纹和豹纹在美国呈上升趋势,但兽皮纹和格纹在英国降价比重最大。

长款连体服所占比重最大,高达66% (去年为56%),但连体服有所减少 (英国-8%,美国-18%)。奢侈品市场的泡泡袖增加 (英国+258%,美国+297%),亚麻数量增加了两杯,占英国连体服的4%,占美国连体服的5%,连体服年同比增加了8倍——建议更新以契合下季的女性气质主题。

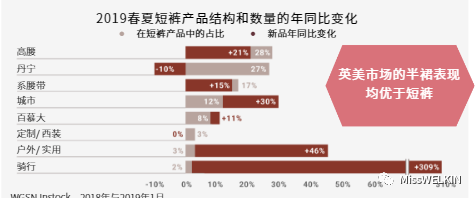

短裤是英美市场发展最快的三大品类之一: (英美市场短裤新品数量年同比分别增加了23%和5%)。第一季度短裤的原价售罄产品与降价售罄产品较为均衡,它们在美国整体表现更好。

更考究的款式领先市场:高腰款式最火爆,分别占英美短裤的23%和28% (英国新品年同比+39%,美国+21%),城市短裤紧随其后,分别占英美市场短裤的10%和12% (年同比+30%)。

面料的转变反映了更时尚的基调: 尽管今年的丹宁新品数量保持不变,但原价售罄率年同比减少了41%,降价率年同比增加了39%。同时,英国市场亚麻年同比增加了82%,占短裤的7%。美国市场情况与之类似 (新品年同比+50%,占短裤的5.9%)。

留意骑行短裤: 骑行短裤有了巨幅增长,在前卫零售市场尤为如此 (在英美前卫市场新品中,骑行短裤年同比分别+443%和+738%),原价售罄率较高 (英国+87%,美国+443%),英国市场的降价率增长更快 (+726%)。骑行短裤售罄的平均价格 (12.50英镑) 也低于整体平均销售价格 (14英镑),反映了消费者更倾向于购买打折的骑行短裤。

百慕大短裤在美国占短裤的8%,在英国占短裤的3.5%: 百慕大短裤在英美市场都有所增加。百慕大短裤整体表现一般,但它是 (英美) 前卫市场和奢侈品市场表现最佳的款式之一。这反映了消费者对百慕大短裤颇有兴趣,但现代就进入主流市场还为之尚早。

半裙是新一季发展第二快的品类: (英国年同比+27%,美国年同比+8%) 强化往女性化着装转变的趋势。连衣裙和半裙的原价售罄率均高于长裤和短裤。

中长半裙反映了中长长度在连衣裙品类的成功:中长长度拉动产品增长 (英国+56%,美国+28%),售罄率高于迷你裙和超长裙。高端零售品牌开始追捧迷你裙 (英国年同比+20%),但也要考虑到您的消费者群体——迷你裙在全球的售罄率下滑,英国-24%,美国-33%。

绸缎半裙/ 衬裙是被错过的商机:在前卫品牌和大众品牌的推动下,英美市场绸缎半裙和衬裙的年同比分别增加了68%和26%,售罄率增加了两倍多 (英国+116%,美国+126%)。绸缎中长裙将在下季加快发展势头。

系扣细节和系腰带细节为半裙注入新意:系扣半裙在英国市场年同比增加了2倍,在美国市场也有显著增长 (英美市场年同比分别+45%和+61%)。英国零售品牌的系腰带款式年同比激增80%,暗示了该款式仍有继续发展的空间,符合市场对收腰女性化造型的关注和对实用主义主题的关注。

印花半裙所占份额增加:彩色设计抢占了黑白核心色的市场份额。在美国市场表现较好,新品年同比增加25%,售罄率增速更快,年同比增加57%;但降价率低于新品增长率,年同比增加了19%。豹纹印花半裙是本季爆款,但数量开始减少,因为高折扣率使它已发展至顶峰。

零售商减少了新品上衣数量:上衣原价售罄率年同比降低 (英国为10%,美国为20%),但衬衫和女衬衫的原价售罄率有所增加。

兽皮纹印花和扎染表现略强于图案,但要警惕过度曝光:尽管兽皮纹印花增速罪魁啊,豹纹、虎皮纹、蛇皮纹的折扣力度都很大 (英国市场)。美国市场的蛇皮纹和虎皮纹巨幅降价,但豹纹受到市场保护,售罄率较高。图案T恤新品年同比+27%,降价年同比+54%,售罄率年同比-23%。

扎染在美国市场表现良好: (新品年同比+86%,售罄率年同比+100%) 但在英国,尽管大众品牌和前卫品牌拉动了新品年同比增长,但降价率为57%,而平均降价率为56%。用细腻感改良该印花,使之适合后几季。

印花半裙回升,与市场对核心上衣的关注相契合:经典T恤所受保护力度大于图案 (降价率分别为58%和65%)。经典白色是称霸英国市场 (白色T恤占T恤新品比重从19%增加至21%),售罄率最高 (英国白色T恤售罄率为22%,新品平均售罄率为19%)。棕色在美国的表现也很好,但要注意奢侈品市场的棕色产品折扣开始增加

单肩设计年同比有所增加 (英国+61%,美国+11% ):露肩设计年同比大幅减少 (英国-46%,美国-58%),单肩设计在前卫市场表现尤为出色,降价率低,原价售罄率增加,体现了消费者对该款式的需求。

紧身衣裤在英国市场表现良好: 新品年同比+47%,售罄率年同比+100%,降价率低于平均水平。

阔腿裤占长裤份额最大: 大众市场和平价市场拉动了年同比增长 (英国+13%,美国+14%)。

户外长裤增速最快,表现最佳: 新品数量年同比增加 (英国+140%,美国+45%),英国大众品牌户外长裤的原价售罄率高于新品的年同比增长率 (+220%)。尽管英国前卫零售品牌的户外长裤降价严重,但它们的售罄率依然高于原价平均售罄率。户外长裤在美国市场表现良好,暗示了它们是核心单品而非时尚单品。用锥形版型和细节升级户外长裤,使之适合后几季。

经典斜纹布裤有所发展: 新品数量增加 (英国+113%,美国+109%),所占市场份额也有所增加 (英国市场的经典斜纹布裤占长裤的7%,去年为4%;美国市场的经典斜纹布裤占长裤的3%,去年为2%)。斜纹布裤在美国市场和英国奢侈品市场表现尤为出色,原价售罄率的年同比增长率超过新品年同比增长率。

下降趋势: 修身版型在美国市场表现欠佳,紧身长裤和修身长裤的售罄率低于原价平均售罄率 (年同比分别-37%和-21%)。

梭织衫表现优于针织衫:售罄率年同比增加,高于上衣和针织衫 (梭织售罄率为44%,上衣售罄率为41%、针织衫售罄率为39%),但原价售罄率遭受打击,反映了消费者只在折扣时购入该品类。

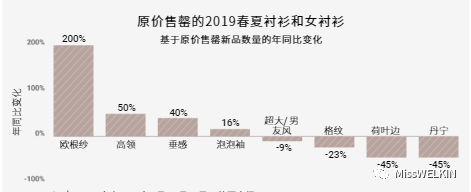

女性气质主题为设计注入新意: 在奢侈品零售商的推动下,泡泡袖有所增加 (英国年同比+43%,美国年同比+66%)。高领在英国市场表现良好 (新品年同比+21%,原价售罄率年同比+50%,降价率保持不变)。

亚麻风靡海滩拾荒主题:英国前卫零售品牌和大众零售品牌 (年同比分别+128%和+118%)。

下降趋势款式:露肩 (英国-70%) 和荷叶边 (美国分别-25%和-26%),还有尽管新品数量有所增加,但整体表现较差的围裹设计,降价幅度在英美分别增加了30%和25%,超过了新品增长率。

新一季针织衫在第一季度表现较好: 降价幅度较小,售罄率较高,反映了消费者在冬季对针织衫的需求。女士在第一季度浏览针织衫的百分比年同比有所上升,浏览上衣和衬衫的百分比年同比有所下降。Barometer的报告还指出了英美针织衫采购的增长 (美国市场从5.7%增加至11.3%,英国市场从11.3%增加至12.6%)。

针织衫呈增长趋势: 系腰带和打结细节 (英国市场数量年同比+13%,售罄率增加了3倍),系扣设计在英国市场增长显著,售罄率年同比+136%,为其在美国市场制造发展空间。美国市场单肩设计的售罄率从32%激增至48%。虽然 (英国市场) 开衫比重保持不变(开衫占产品结构的30%)但售罄率年同比增加了16%。

继增长缓慢的2018/19秋冬,英国市场对牛仔裤的需求开始增加: 尽管英美市场牛仔裤新品的年同比都有所减少,但与2018春夏相比,英国售罄率增加了15%。

紧身牛仔裤继续称霸该品类,但被宽松牛仔裤抢占了部分市场:(英国市场的紧身牛仔裤比重从44%减少至42%,美国市场的紧身牛仔裤比重从48%减少至45%)

老妈牛仔裤、直筒牛仔裤、锥形牛仔裤所占份额较小,但有所增长 (英国+27%,美国+10%),表现良好,原价售罄率高于平均水平 (英国市场该品类售罄率为23%,平均售罄率为19%;美国市场该品类售罄率为19%,平均售罄率为10%)。请重新调整您的产品结构,投资这些正在增长的版型。

系腰带牛仔裤和户外牛仔裤富有新意: 大众市场、平价市场、前卫市场推动了系腰带牛仔裤 (英国+49%,美国-4%) 的发展,它们在英国表现良好,原价售罄率的增速高于新品年同比增速。注意:户外长裤大获成功并不意味着户外牛仔裤也会成功,户外长裤的降价率很高。

中性色和白色表现最佳 (淡褐色、石色、乳白色、米白色):售罄率高于售罄率平均水平和年同比增长率 (英国市场该品类售罄率为33%,平均售罄率为29% UK;美国市场该品类售罄率为21%,平均售罄率为16%)。

兽皮纹印花表现欠佳: 尽管数量增幅巨大 (英国+364%,美国+379%),但降价率也飞速增长 (英国+472% UK,美国+600%)。

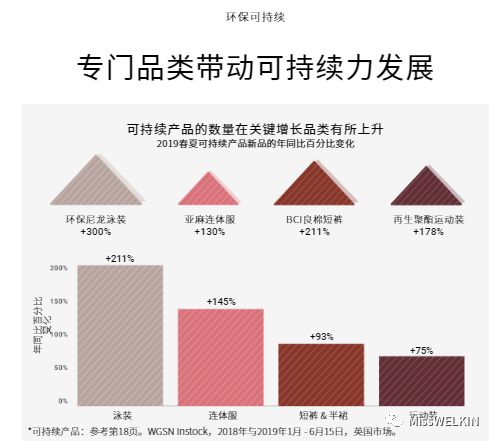

零售商注重版型和面料的创新: 他们 用有机面料、再生面料、莱赛尔纤维增加了可持续产品,年同比有所增加 (英国市场从6%增加至8%,美国市场从10%增加至15%),“舒适”标签的产品在英美市场分别增加了27%和23%。

难以预测的天气点燃了消费者对夹克的兴趣: 降价率年同比降低 (从52%降低至50%),在英国,消费者需求的推动下,夹克成为了新品售罄率增加的唯一品类。

跨季款是被忽略的投资良机:轻盈衬衫夹克新品在英国的表现高于平均水准 (售罄率年同比增加48%;折扣率年同比减少19%)。美国售罄率年同比增加25%。

便西称霸市场: 便西在夹克中所占份额最大,年同比继续增加 (英国+11%,美国+28%)。便西表现良好,原价售罄率年同比有所增加 (英国从46%增加至50%,美国从30%增加至32%),暗示了增长空间依然存在。下季到来之前,系腰带夹克在英国巨幅增加 (年同比+30%),为更新便西创造良机。

实用风更加流行: 新品售罄率年同比增加47%,高于降价率和新品增长率。配色强化该信息,棕色和绿色的原价售罄率最高 (英国为25%,美国为26%)。

下降趋势: 防风夹克售罄率年同比减少 (英国-50%,美国-29%),降价率提升 (英国+15%,美国+25%)。PVC面料在美国表现良好,但英国93%的PVC面料新品都有折扣。

英国泳装新品年同比增加14%: 泳装新品数量在美国保持稳定,但依然表现良好,英美市场的售罄率年同比都有所增加。

连体泳装在英国市场表现良好 (所受保护高于平均水平,连体泳装降价38%,泳装平均降价41%),比基尼在美国表现较好 (比基尼降价39%,泳装平均降价43%)。

系腰带款和兽皮纹印花款最前卫:系腰带泳装 (占泳装2%) 是英美市场增长最快的款式 (英国年同比增加3倍,美国年同比增加5倍),表现良好,售罄率高于平均水平 (英国售罄率从去年的25%增加至33%)。兽皮纹印花在所有市场都有所增加,尤其是高端零售市场和奢侈品零售市场,售罄率高于平均水平 (英国该品类售罄率为38%,平均售罄率为33%;美国该品类售罄率为42%,平均售罄率为34%),降价幅度也较小。

传统款式在英国呈下降趋势:三角形比基尼 (例如Missguided的“1英镑比基尼”) 有着巨幅折扣 (三角形比基尼折扣率63%,比基尼平均折扣43%),尤其是前卫零售品牌的产品。狭边胸罩同样表现欠佳,售罄率低于平均水平。可以用低圆领、钢圈、鸡心领更新这些款式。